SNSを見ると個別株投資で資産を何倍に増やした人ばかり!

僕もマネして来年には資産1000万円だ!

専門家はドルコスト平均法よりも一括投資の方が合理的と言っているな・・・

よし、持っている余裕資金は一気に投資に回そう!

こんな人のための記事です。

新年度もスタートし、貯蓄・投資に対して心機一転取り組む方も多いのではないでしょうか。

そのような方の中には、

「少額から資産を大きくするには集中投資しかない!」とか、

「持っている余裕資金は全部株に回そう!」

などと思っている方、いらっしゃるのではないでしょうか。

ちょっと待ってください!!

あなたは天才ですか? それとも凡人ですか?

もしも凡人なら、SNSにいる天才たちのマネが出来るでしょうか?

もしも凡人なら、専門家が言う合理的な行動を貫けるでしょうか?

この質問にすぐにYESと答えられないなら、自分は凡人だと認識しましょう。

そんな凡人でも資産を築けるように戦略を練りましょう!

今回は、凡人でも資産を築くための戦略をご紹介します。

散々偉そうに言っている私も凡人の1人。

そんな凡人でも資産2800万円貯められました。

どうやって貯めたのか気になる方はぜひ、最後まで読んでください。

結果だけ知りたい方は、最後のまとめをどうぞ!

凡人のための戦略① 投資銘柄はインデックスファンド

投資銘柄についての天才と凡人の比較は以下です。

天才:個別株に集中投資

凡人:銘柄選定はできないのでインデックスファンド

天才:個別株に集中投資

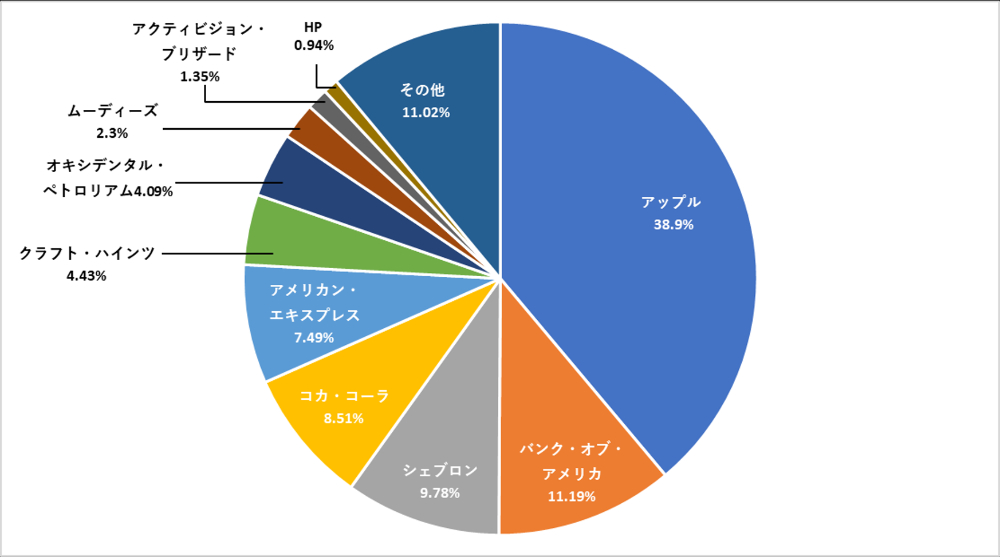

投資の神様ウォーレン・バフェット率いる”バークシャーハサウェイ”のポートフォリオは以下のとおり。

10銘柄が90%を占める超集中投資!

さらに言えば、アップルとバンクオブアメリカの2銘柄が50%を占めています。

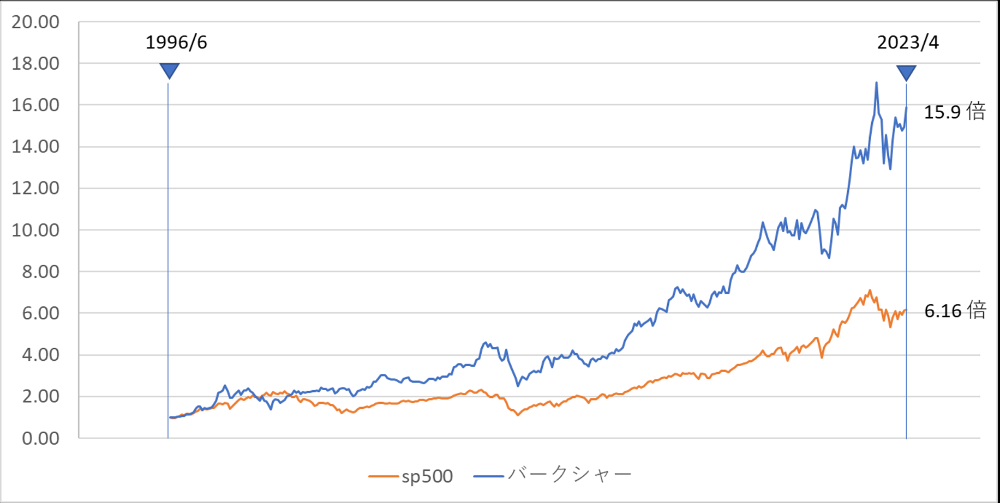

さらに、市場平均であるS&P500とのパフォーマンス比較はコチラ。

(1996年6月の価格を基準とした倍率)

“バークシャーハサウェイ”の圧勝!!

これを見ると、厳選された個別株に投資すれば市場平均を大きく上回るパフォーマンスを得られそうです。

凡人:銘柄選定はできないのでインデックスファンド

投資の神様の投資手法なら、僕もマネするぞ!

と思った方、ちょっと待ってください!

これは凡人にはオススメできません。

その理由は下記2つです。

①:頭のいいエリートたちが考えたアクティブファンドのほとんどがインデックスファンドに負けるから

②:集中投資した銘柄が暴落すると市場から退場することになるから

①頭のいいエリートたちが考えたアクティブファンドのほとんどがインデックスファンドに負けるから

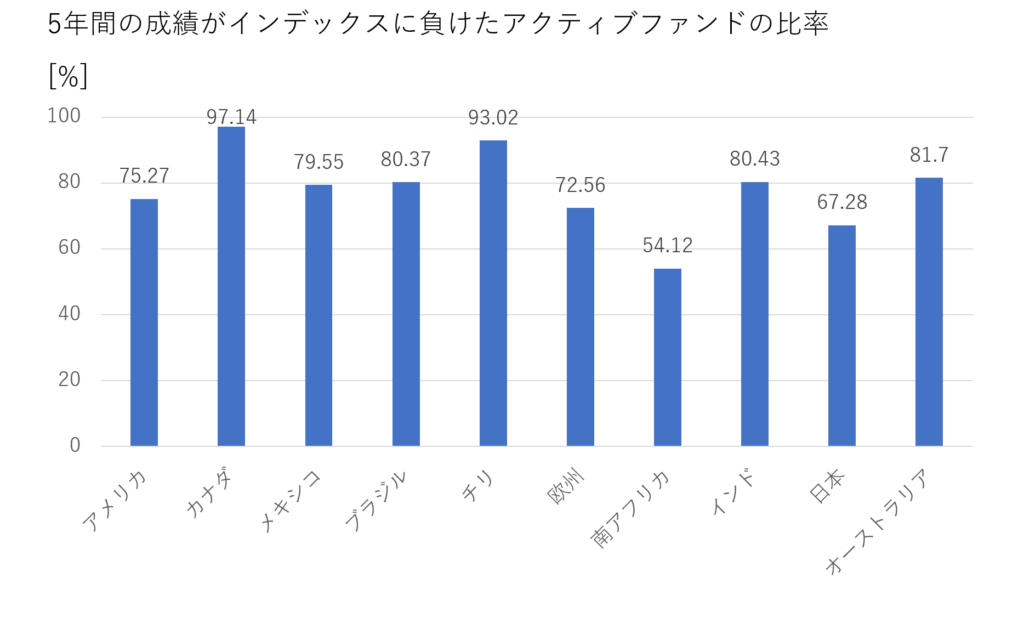

上の図は5年間の成績がインデックスファンドに負けたアクティブファンドの比率です。

(「【全面改訂 第3版】ほったらかし投資術」より)

それぞれは以下を指しています。

・インデックスファンド:市場平均に淡々と連動するだけのファンド

・アクティブファンド:投資のプロが銘柄選定して投資タイミングを見計らって売買するようなファンド

ほとんどのアクティブファンドがインデックスファンドに負けていることが分かります。

頭のいい投資のエリート達ですらこの成績です。

凡人であるあなたに市場平均よりも良い成績が残せるでしょうか??

②集中投資した銘柄が暴落すると、市場から退場するハメになるから

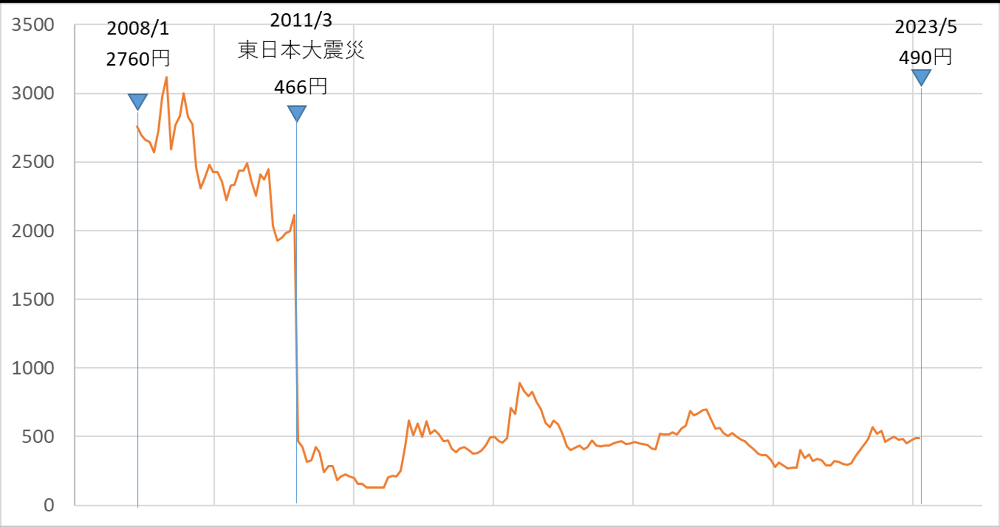

上の図は東京電力の株価チャートです。

東日本大震災による原発事故で株価は大暴落。

震災まで続いていた配当も無配に転落。

今も配当は0のままです。

原発事故前は超優良株と言われていた東京電力でさえ、このような事態が発生しました。

あなたが集中投資している一つの銘柄がこのようにならない保証はありますか?

また、実際に暴落したときに投資を継続できる自信はありますか?

凡人の戦略

このような理由から凡人はインデックス投資をすることをおすすめします。

下のような優良なインデックスファンドを購入することで国際的な優良企業に分散投資をすることが出来ます。

(銘柄数はオール・カントリーが約3000、S&P500は約500!)

・全世界株:eMAXIS Slim全世界株式(オール・カントリー)

・米国株:eMAXIS 米国株式(S&P500)

「S&P500に勝っているんだから、バークシャーハサウェイに投資しよう!」と思う方もいるかもしれません。

ただしバークシャーはあくまで個別銘柄の一つ。

今後も市場平均に勝ち続けるか誰にも分からない以上、やはりインデックス投資をオススメします。

凡人のための戦略② 投資方法はドルコスト平均法

投資タイミングについての天才と凡人の比較は以下です。

超天才:タイミングを読んで投資

天才:一括投資

凡人:暴落が来たら耐えられないのでドルコスト平均法

超天才:タイミングを読んで投資

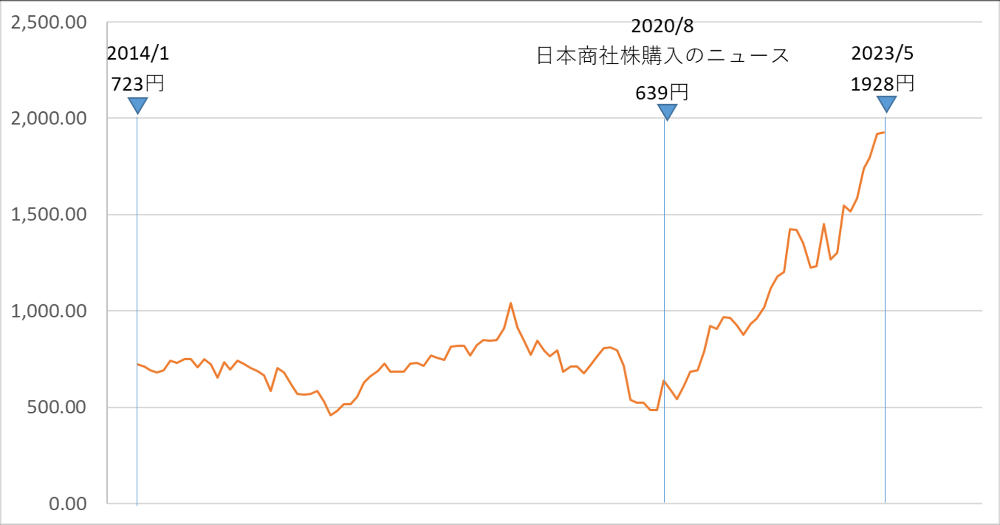

上の図は丸紅の株価チャートです。

2020年8月に投資の神様ウォーレン・バフェット率いる”バークシャーハサウェイ”が、丸紅を含む日本商社の株式取得を発表しました。

発表以降、株価は右肩上がりを続け、現在の価格は発表時点の約3倍!

バフェットが買ったから株価が上がったという側面もありますが、バフェットほどの投資の天才であればタイミングを読んで投資することが可能かもしれません。

天才:一括投資

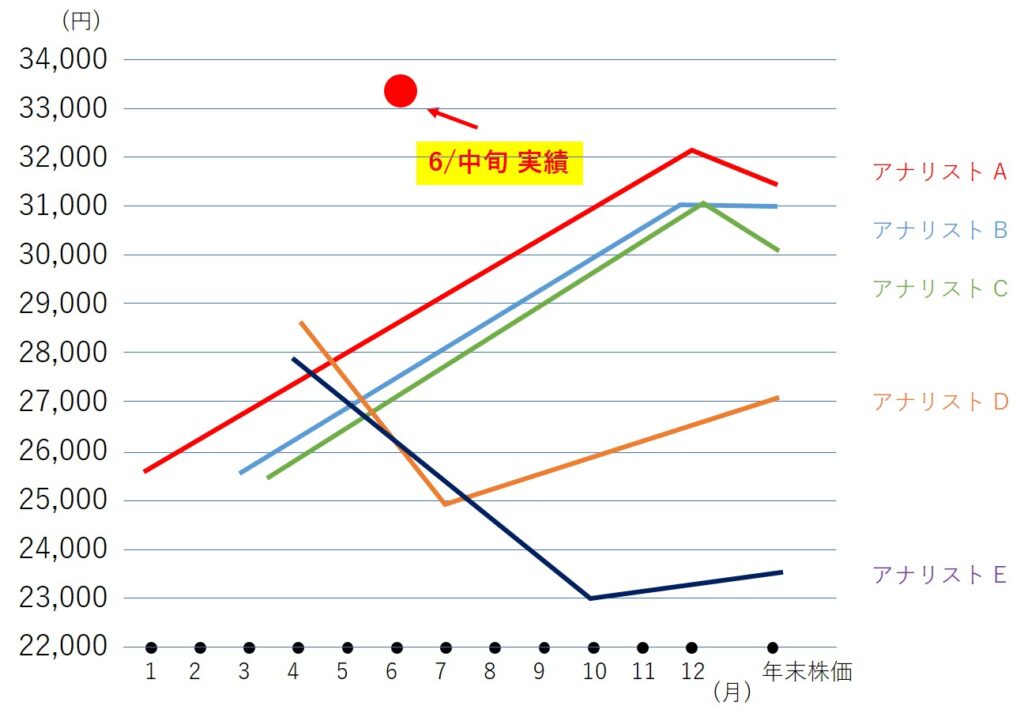

上の図は今年の日経平均株価に対する経済アナリストの予想です。

(東洋経済ONLINEより)

それぞれの予想はバラバラだし、すでに実績から大きく外れています。

バフェットクラスの超天才以外は、誰も市場の動きは読めないことがわかります。

では、市場の動きはほとんど誰にも読めないと仮定した場合、どのような戦略をとればよいのでしょうか。

答えは「今すぐ一括投資」です。

その理由は以下のとおり。

・過去データを用いた研究でも一括投資の方が有利

・市場が右肩上がりなことに賭けて投資しているのだから、投資資金を遊ばせておくのは機会損失

・ドルコスト平均法は一度に投資するには市場の水準が高すぎると考えているのと同じ。

これは市場の動きを読もうとしているの同じなので不合理

・設定した期間が終了して投資すべき資金をすべて投入したら、一括投資した場合でもドルコスト平均法でも負うリスクは同じ

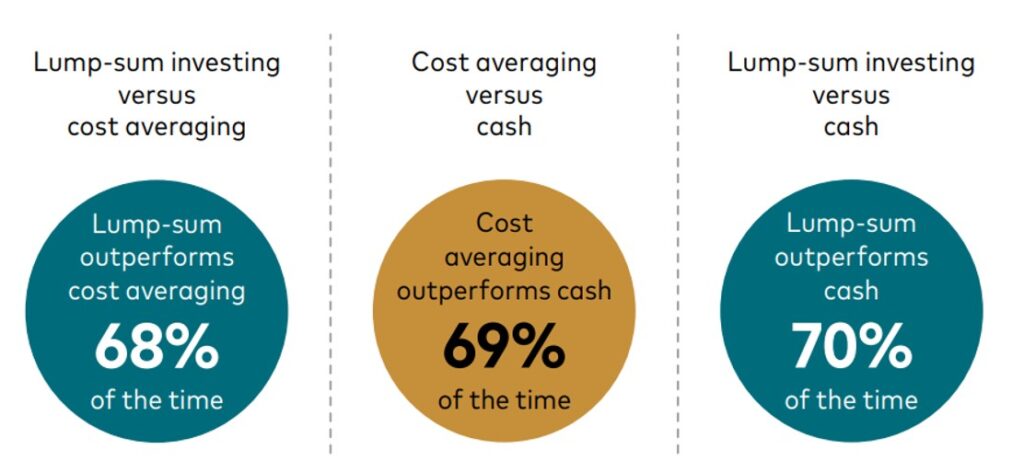

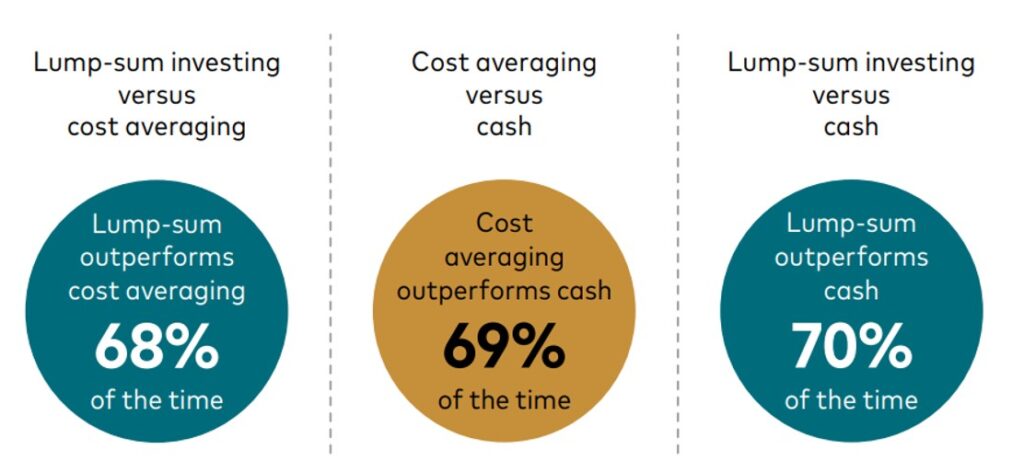

黄色線の部分はバンガード社の研究論文が根拠です。↓

https://corporate.vanguard.com/content/dam/corp/research/pdf/cost_averaging_invest_now_or_temporarily_hold_your_cash.pdf

全世界株のインデックスとして用いられる”MSCIワールド・インデックス”で、1年後のリターンを比較すると、68%の確率で一括投資の方が有利という結果に!(上図の左側)

投資・資産形成の良著である「ほったらかし投資術」や「父が娘に伝える自由に生きるための30の投資の教え」等においても、一括投資が最も合理的であることが書かれています。

いかなる時でも合理的な選択を取れる天才であれば一括投資を選びますね

凡人:ドルコスト平均法

一括投資が最も合理的なら、今ある余裕資金を一気に株に入れよう!

と思った方、ちょっと待ってください!

これは凡人(特に投資初心者)にはオススメできません。

もしも投資した翌日に大暴落が起きて株価が半分になったら、あなたは冷静でいられますか?

下の図はS&P500の1970年から現在までのチャートです。

右肩上がりを続けていますが、いくつも暴落を経験してきました。

含み損が50%近くなるような暴落はいつか来ます。

その暴落が一気にお金を入れた直後に来たらどうでしょうか。

ほとんどの人は

もう投資なんか嫌だ・・・

となると思います。

先ほどお見せした一括投資VSドルコスト平均法の研究結果にはもう一つ重要な事実があります。

それは現金で置いておくよりはドルコスト平均法の方がリターンが良いということです。

全世界株のインデックスとして用いられる”MSCIワールド・インデックス”で1年後のリターンを比較すると、69%の確率で現金よりもドルコスト平均の方が有利という結果に!(上図の真ん中)

ドルコスト平均法は一括投資よりはリターンが劣るかもしれません。

しかし、無理に一括投資して運悪く直後に暴落にあって投資をやめてしまうよりも、ドルコスト平均法でゆっくりと投資を継続した方が良いということになります。

自分が思う以上に暴落が来た時のメンタルダメージは大きいです。

暴落の際に変なことをしないように、多くの凡人はドルコスト平均法でゆっくりと投資することをおすすめします!

凡人のための戦略③ 投資資金は給料天引き

天才:強い意志を持って自ら貯蓄・入金

三菱サラリーマンさんという方をご存じでしょうか。

某三菱〇事に勤務していたサラリーマンで、なんと30歳でセミリタイアを達成されました。

セミリタイア前の貯蓄率はなんと80%!

年収1000万円を超える高年収サラリーマンではありましたが、この貯蓄率は凄いですよね。

強い意志を持った天才であれば、自ら貯蓄して投資に充てることが出来るでしょう。

凡人:無理のない範囲で給料天引きで強制入金

僕も早くセミリタイアするために来月から貯蓄率80%をめざすぞ!

と思った方、ちょっと待ってください!

これは凡人にはオススメできません。

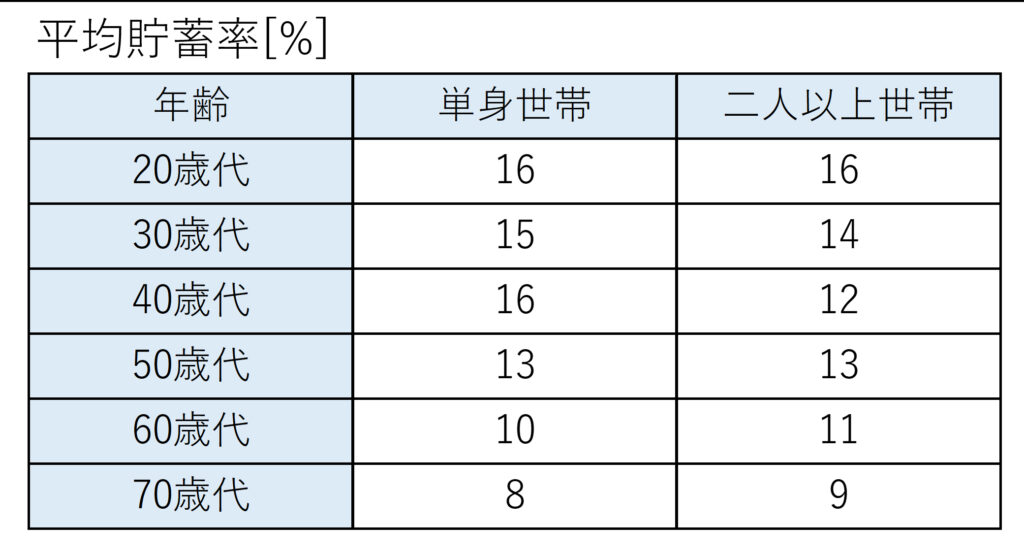

“家計の金融行動に関する世論調査”によると各世代の平均貯蓄率は以下です。

もしもあなたが30代なら20%貯蓄すれば優秀です。

(三菱サラリーマンさんの80%はやはり変態ですね)

今ほとんど貯蓄できていない人がいきなり高い貯蓄率を目指すと必ず挫折します。

まずは平均の貯蓄率をめざし、余裕があれば少し高い30%ほどを目指しましょう。

そこで役立つのが、給料天引きの仕組みを作ることです。

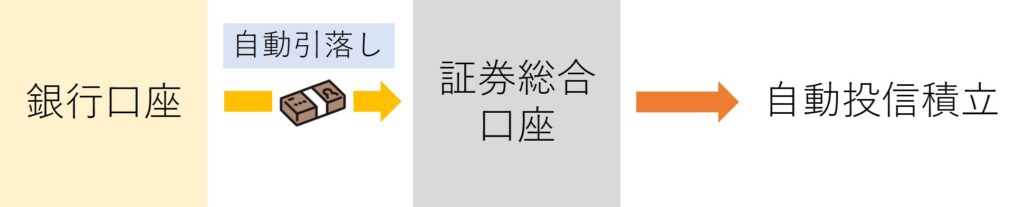

給料が入ったら自動的に一部を証券口座に移動させ、残ったお金で生活をすれば必ずお金が貯まっていきます。

ポイントは給料天引きであること。

自分の意志は介さずに強制的に証券口座にお金を移動させれば、意志が弱い人でも継続することが出来ます。

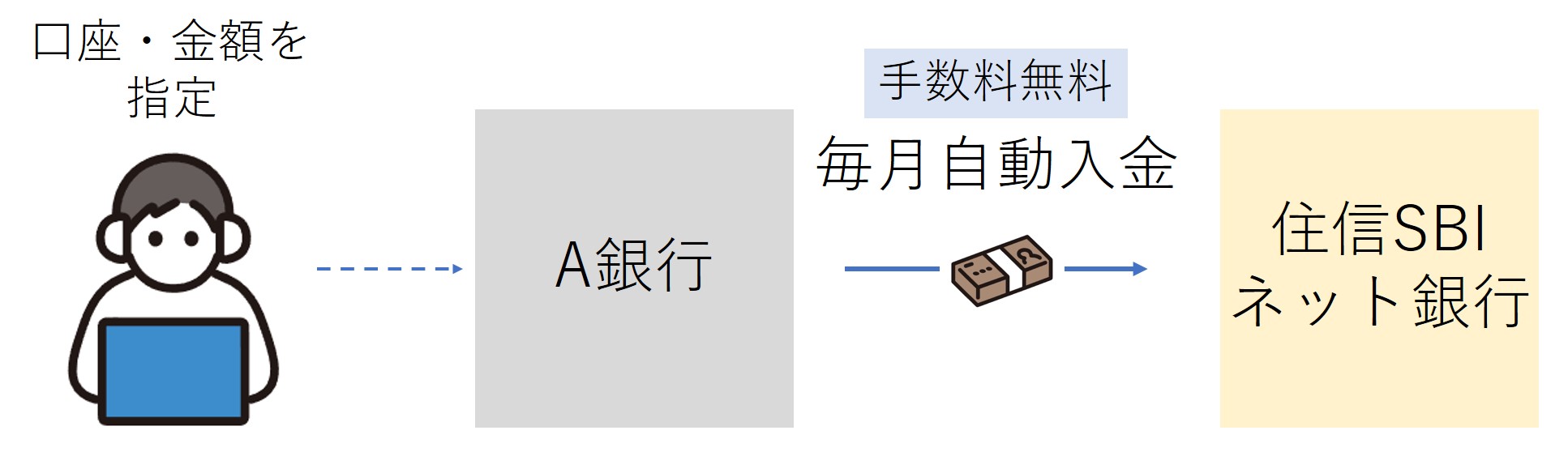

おすすめはSBI証券の銀行引落サービスまたは住信SBI銀行の定額自動入金サービスです。

SBI証券の銀行引落サービス

給与が振り込まれる口座から毎月自動で無料で、SBI証券の口座にお金を移すことが出来ます。

このサービスを使えば、自分の意志とは関係なく強制的に入金できます。

詳細はこちら。

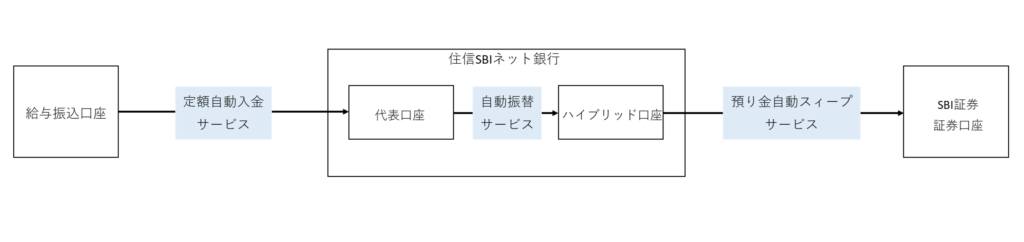

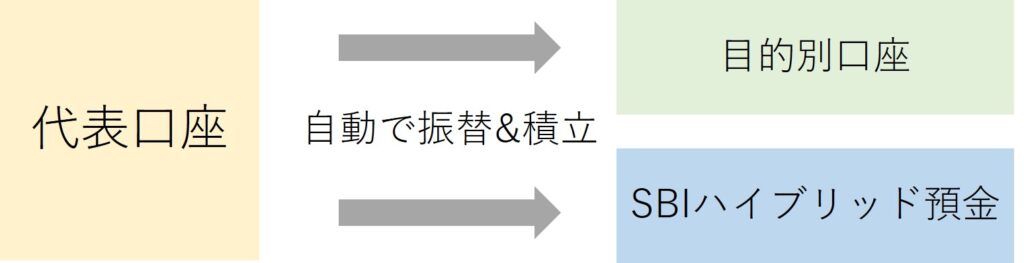

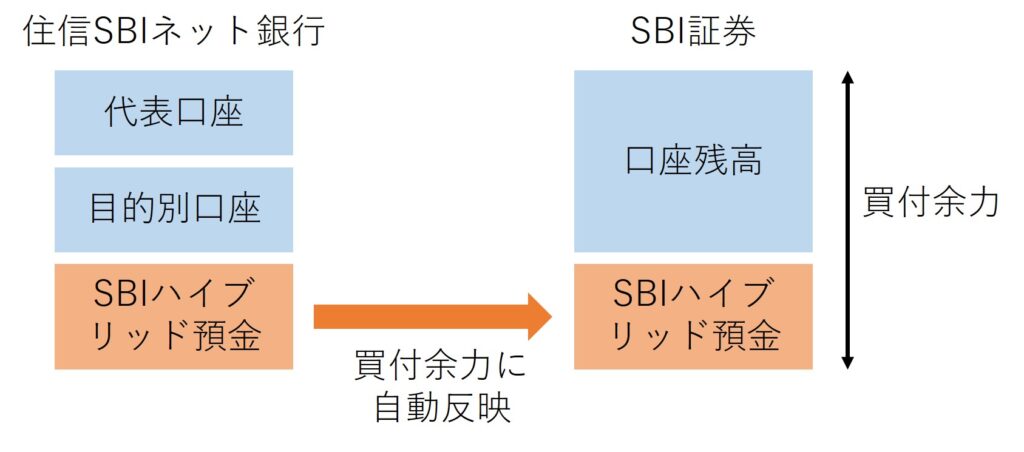

住信SBI銀行の定額自動入金サービス+自動振替サービス+預り金自動スイープ

PayPay銀行、楽天銀行など一部の銀行は、SBI証券への自動入金が使用できません。

そのような場合は、住信SBI銀行の定額自動入金サービス+自動振替サービス+預り金自動スイープを使用しましょう。

イメージはこのような感じ。

それぞれのサービスの詳細はこちら

・定額自動入金サービス

3つのサービスを使うのは少し面倒ですね。

ほとんどの銀行口座に対してSBI証券の銀行引落サービスが使えるので、住信SBI銀行を使うケースは限られます。

いずれにせよ投資の継続にはいかに入金し続けるかがポイントです。

給料天引きのシステムは必須です!!

天引されて残ったお金で生活するために必要なマインドは下の記事で紹介しています。

合わせてご覧ください。

まとめ

目次に戻る場合はこちら

今回は凡人のための投資戦略について紹介しました。

① 投資銘柄

天才:個別株に集中投資

凡人:インデックスファンド

② 投資タイミング

超天才:タイミングを読んで投資

天才:一括投資

凡人:暴落相場が来たら耐えられないのでドルコスト平均法

③ 投資資金の入金

天才:強い意志を持って自ら貯蓄・入金

凡人:無理のない範囲で給料天引きで強制入金

→住信SBIネット銀行 + SBI証券 で自動入金・インデックスファンドの自動買付がおすすめ

SNSをみると、月収何百万円、資産数億円という人をみて、ついつい博打したくなりますが、大半の人は市場から退場することになります。

自分は凡人だと理解して、それでもできる戦略を実行していけば必ずお金は貯まります。

比べるのは他人ではなく過去の自分!

ともに頑張っていきましょう!

最後まで読んでいただきありがとうございました!