S&P500の最高値更新、日経平均も最高値更新を目前に控えています。

「株を買っておけば絶対もうかる」、なんて雰囲気を感じる最近。

株高の今こそ、自分がリスクを取り過ぎていないか注意しましょう。

過去を振り返ると、株価は暴落を繰り返してきました。

自分が同じ状況に出くわしたときにどう感じるかをチェックしましょう!

最後まで見ていただくと以下のことが分かります。

結果だけ知りたい方は、最後のまとめをどうぞ!

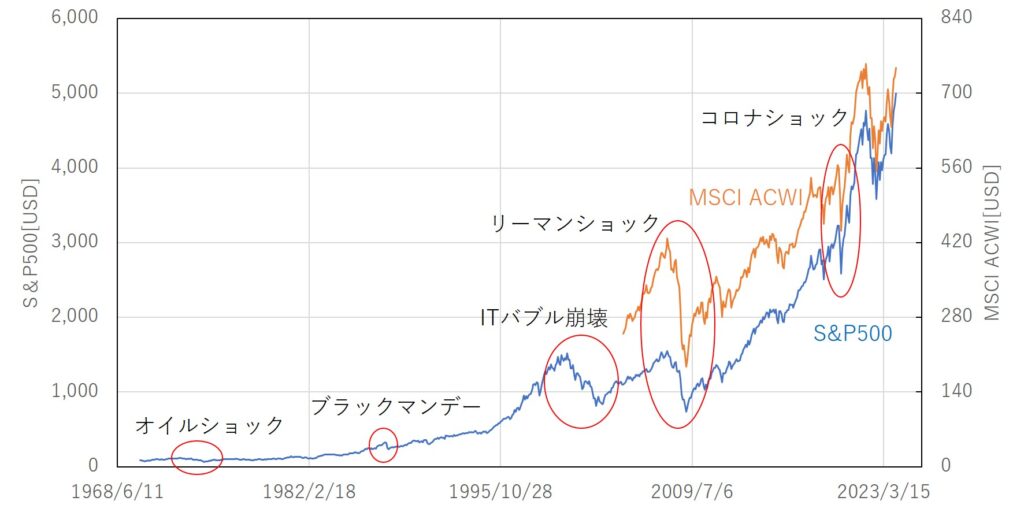

株価暴落の歴史

参照データ

S&P500:1970年からの月足データ

全世界株(MSCI ACWI):2004年からの月足データ

https://jp.investing.com/

まとめ

S&P500の過去の暴落を見ると、

最大の下落率はリーマンショックの-53%、

回復までの年数が最長なのはオイルショックの7.6年でした。

投資額が半分になったり、暴落から7年以上も価格が戻らないということが今後も発生する可能性があります。

自分の投資したお金が同じ状況になったときにどのように感じるでしょうか。

暴落の詳細

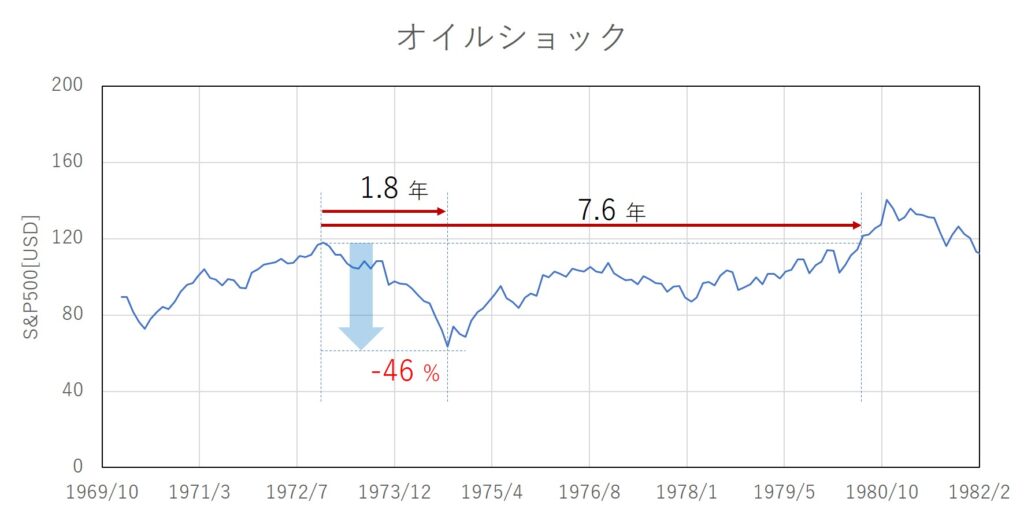

1973年10月6日、中東諸国とイスラエルが戦火を交える第四次中東戦争が起き、同月16日に中東産油国が原油を一気に7割値上げすると宣言。

同月25日に「メジャー」と呼ばれる欧米の大手石油会社が石油供給量の削減を発表。

1974年1月には中東産油国は7割高した原油価格をさらに2倍あまり引き上げました。

原油相場が急騰して世界経済が混乱し株価の暴落に至りました。

<S&P500>

ピークの年:1972 年

下落率:-46 %

ピークから大底までの年数:1.8 年

ピークから回復までの年数:7.6 年

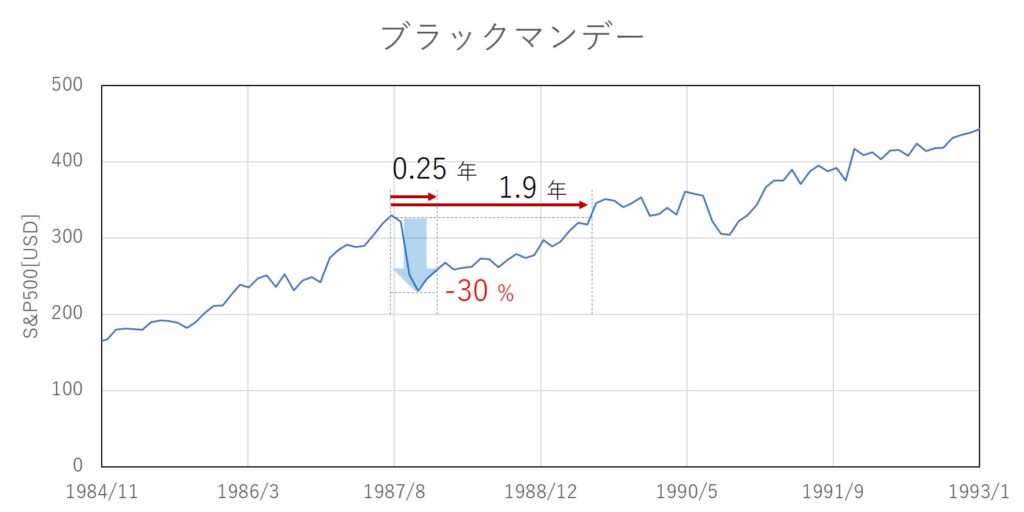

1987年10月19日の月曜日に起こったニューヨーク株式市場の大暴落のこと。

米国は財政赤字と貿易赤字の「双子の赤字」を抱えており、ドル安に伴うインフレ懸念が浮上したことが原因とされます。

<S&P500>

ピークの年:1987 年

下落率:-30 %

ピークから大底までの年数:0.25 年

ピークから回復までの年数:1.9 年

情報・通信産業の急激な発展に伴い、1990年代から2000年代初期かけて、投資家はIT企業に過剰投資しました。

その結果、インターネット関連企業の実需投資や株式投資は異常に高騰。

多くの企業が利益の裏付けがなく、事業展開に失敗しての破綻や、不正会計の発覚などで相場の暴落に至りました。

<S&P500>

ピークの年:2000 年

下落率:-46 %

ピークから大底までの年数:2.1 年

ピークから回復までの年数:7.1 年

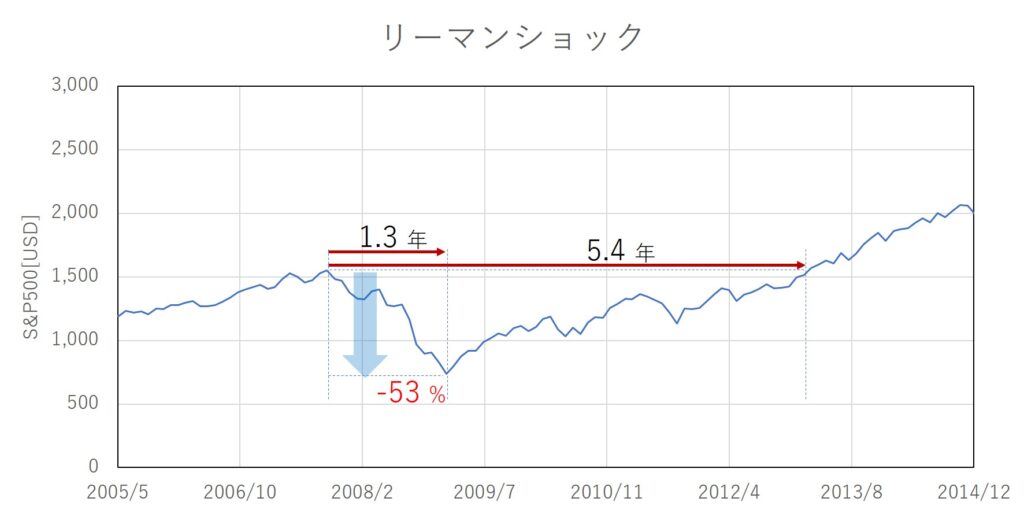

2008年9月15日に起きた米投資銀行リーマン・ブラザーズの経営破綻を機に、世界的な金融危機と不況に発展した現象のこと。

<S&P500>

ピークの年:2007 年

下落率:-53 %

ピークから大底までの年数:1.3 年

ピークから回復までの年数:5.4 年

<全世界株(MSCI ACWI)>

ピークの年:2007 年

下落率:-56 %

ピークから大底までの年数:1.3 年

ピークから回復までの年数:6.7 年

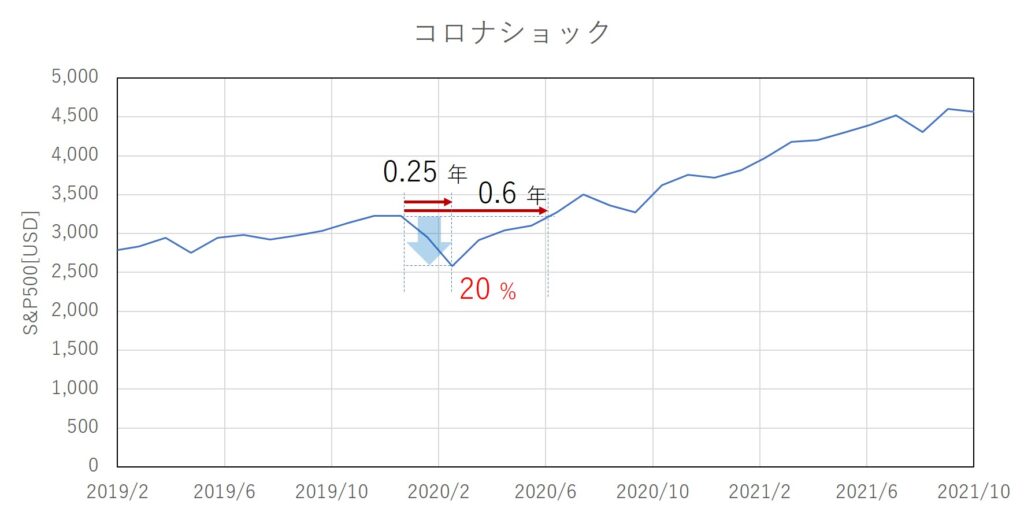

新型コロナウイルス感染症(COVID-19)の世界的な感染拡大に伴う形で発生した世界的な株安。

<S&P500>

ピークの年:2019 年

下落率:-20 %

ピークから大底までの年数:0.25 年

ピークから回復までの年数:0.6 年

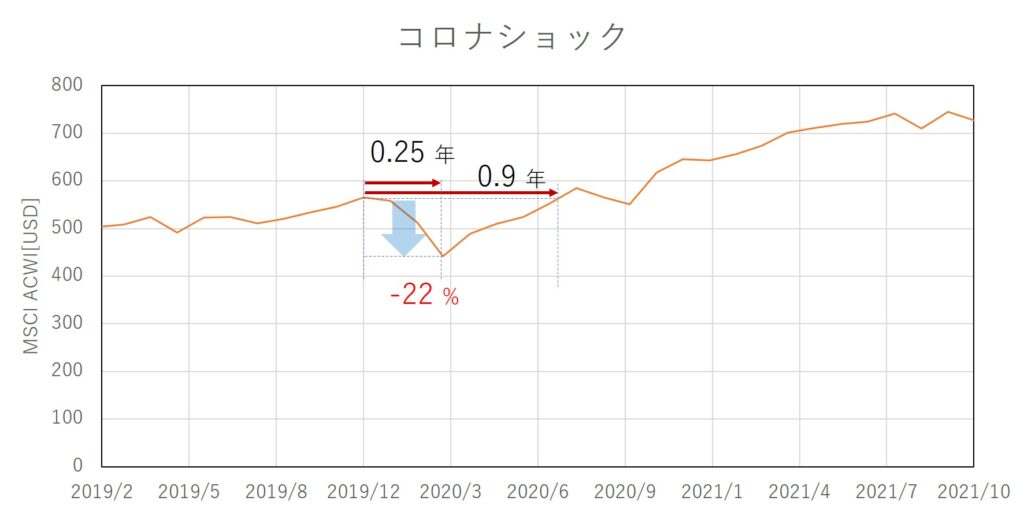

<全世界株(MSCI ACWI)>

ピークの年:2019 年

下落率:-22 %

ピークから大底までの年数:0.25 年

ピークから回復までの年数:0.9 年

投資額の決め方

投資で失敗しない秘訣。

それは買ったファンドを持ち続けることです。

S&P500や全世界株は何度も暴落を繰り返しました。

しかし暴落のあとには必ず復活し、右肩上がりを続けています。

つまり、暴落のときでも売らずに持ち続ければ、利益を出せる確率が高いということです。

暴落のときに売らないようにするには、適切な金額を投資に回すことが大事です。

適切な投資額をどのように設定すればよいかを見ていきましょう。

投資を行う上での大前提

大前提として、投資に使うお金は余剰資金です。

おおよそ6カ月分の生活費を確保して普通預金に入れておきます。

それ以外のお金(運用資金)を、株式などのリスク資産にどの程度配分するか、という話をこれから述べます。

6カ月分の生活資金が貯まっていない方は、まずは貯金から始めましょう。

すぐに使う生活費用のお金を投資に回すと、正常な投資判断が出来なくなります。

投資の前にまず貯金。

この考えは本当に大事です。

① 100 ー 年齢

株式などへのリスク資産への投資額を決める方法として、 「100-年齢」の割合をリスク資産に投資するという考えがあります。

30歳であれば、運用資金の70%をリスク資産に投資するということです。

年齢が若ければ、損失を取り返すまでに待てる時間が長くなります。

その分リスク資産への投資額を増やしてもよいということですね。

ただし同じ年齢でも、

・会社員 or 自営業

・独身 or 結婚

・子供がいる or いない

などで 投資できる金額は異なってきます。

あくまで参考値として使うのが良いと思います。

② 夜ぐっすり眠れるかどうか

インデックス投資のバイブルである『ウォール街のランダム・ウォーカー』では、以下のように説いています。

本当にあなた自身にとって最適な資産構成になっているかどうかは、あなたがそれで夜ぐっすり眠れるかどうかにかかっている

ウォール街のランダム・ウォーカー<原著第13版> 株式投資の不滅の真理

今回ご紹介したような暴落が発生したとき、今の投資額で自分がぐっすり眠れるかどうかを想像して投資額を調整してみてはいかがでしょうか。

③ ほったらかし投資術流

「②の”夜ぐっすり眠れるか”は、あいまいで想像ができないよ・・・」

という方は、 『ほったらかし投資術』で紹介されているリスク資産への投資額の決め方が参考になります。

すなわち最適な投資額は

「許容できる損失額の3倍までで、5%の期待リターンなら投資したいと思う額」

です。

本の中の該当の記載は以下です。

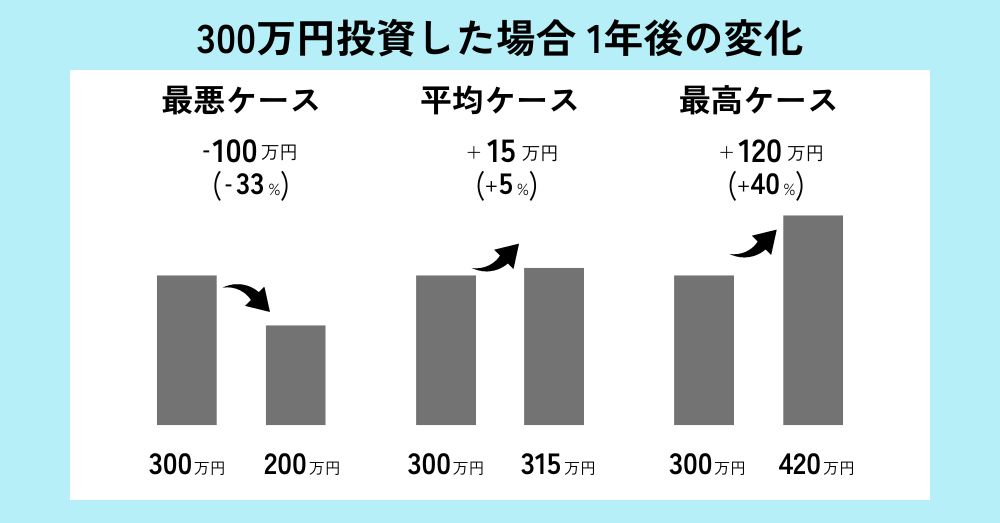

リスク資産の額は「最悪の場合1年後に3分の1程度損をするかも知れないが、同程度の確率で4割くらい儲かる場合もあり、平均的には年率5%程度の収益率が見込める資産をいくら持つか」と自問して決める。

【全面改訂 第3版】ほったらかし投資術

リスク資産はS&P500や全世界株などの優良インデックファンドに投資することが前提です。

これらのファンドは以下のような過去の傾向があります。

最悪の場合1年後に3分の1程度損をするかも知れないが、同程度の確率で4割くらい儲かる場合もあり、平均的には年率5%程度の収益率が見込める

例えば投資金額を300万円としましょう。

そうすると1年後に

・最悪の場合→100万円の損

・最高の場合→120万円のリターン

・上下に広い範囲の平均→15万円のリターン

となるイメージです。

この前提から冒頭で述べた以下が最適な投資額となります。

「許容できる損失額の3倍までで、5%の期待リターンなら投資したいと思う額」

許容できる損失が100万円なら、300万円が投資額となります。

では、「許容できる損失額」をどのように考えればよいでしょうか。

一つの方法として 「360万円」を単位に考える方法が紹介されています。

「360万円」は「老後の生活費毎月1万円」に相当する額です。

例えば、「老後の生活費が1万円減っても大丈夫」と思える人は、 360万円の損を許容することができるので、その3倍である1080万円までリスク資産に投資できると考えられます。

「夜ぐっすり眠れるか」よりは、具体的に考えることが出来るのではないでしょうか。

まとめ

今回はS&P500と全世界株の暴落の歴史について紹介しました。

S&P500や全世界株は暴落があるたびに値を戻し、右肩上がりを続けてきました。

このことから暴落があっても売らずに持ち続ければ、利益を出せる確率が高いといえます。

暴落のときに売らないようにするには、適切な金額を投資に回すことが大事です。

適切な投資額の設定方法を3つご紹介しました。

・リスク資産の割合を「100 ー 年齢」%とする

・夜ぐっすり眠れるかどうかで判断

・ほったらかし投資術流の設定

暴落の歴史を見ることで、ワーストケースを想定できます。

ワーストケースを想定できれば、自分がリスクを取り過ぎていないかを確認することが出来ます。

私自身は会社員で収入も安定しているためリスク許容度は高いと考えています。

よって、できるだけリスク資産への投資額を増やす方針です。

現状の現金保有額は450万円ほど。

資産の約85%をリスク資産に配分しています。

皆さんも株高の今だからこそ、あらためて自分の資産配分を見直してみてはいかがでしょうか。

最後まで読んでいただきありがとうございました!

にほんブログ村

応援クリックいただけると励みになります!